মানি ম্যানেজমেন্ট

প্রত্যেক ট্রেডারেরই উদ্দেশ্য থাকে লাভ করা। কিন্তু লস ট্রেডের এক অবশ্যম্ভাবী অনুষঙ্গ। বিজয়ী তারাই যাদের লস এমাউন্ট থেকে লাভ এমাউন্ট বেশি।

একজন ট্রেডারকে এটা মানতেই হবে যে তার ট্রেডের একটা বড় অংশ অনিশ্চিত জুয়ার মত। কারন যত এনলাইসিসই করুন না কেন তার ট্রেড থেকে তিনি লাভ পাবেন এটা নিশ্চিত না। বাজারের বহু ফ্যাক্টর আছে যা মূল্যের গতি যেকোন সময় ইচ্ছার বিপরীতে নিয়ে যেতে পারে। তাই তাকে লস মেনে নেয়ার মানসিকতা নিয়েই ট্রেড করতে হয়।

একজন ভাল ট্রেডার ৫০% ট্রেডে প্রফিট করে থাকেন। আর সেরারা ৬০%। সাধারণভাবে ২০ টা ট্রেডের মধ্যে আপনি যদি ৮ টা ট্রেড ভাল করেন অর্থাৎ ১২টাতেই লস করেন, কিন্তু যে অর্থ লস করলেন তার চেয়ে যদি জেতার অর্থ বেশি হয় তাহলে আপনি একজন ভাল ট্রেডার।

মানি ম্যানেজমেন্ট স্টক ট্রেডিং এর অতি গুরুত্ত্বপূর্ণ অংগ। এর মধ্যেই শেয়ার বাছাই ও মানি ম্যানেজমেন্ট রুলস মেনে চলা। মানি ম্যানেজমেন্ট রুলস মেনে না চললে আপনি প্রফিট করতে পারবেন না।

মানি ম্যানেজমেন্টের তিনটি গুরুত্ত্বপূর্ণ সুত্রঃ

- আমার পোর্ট ফলিওতে প্রতিটা ট্রেডে আমি কতটুকু ঝুঁকি নিতে পারি?

- একই সংগে আমি কতগুলি ট্রেড ওপেন করতে পারি?

- আমার রিস্ক রিওয়ার্ড রেশো কি?

আপনার ক্যাশ ম্যানেজমেন্ট সিস্টেমই আপনাকে বলে আপনি একটা ট্রেড ওপেন করলে কতগুলি শেয়ার নিতে পারেন।

আপনার ঝুঁকি কত বড়?

ছোট থেকেই শুরু করেন। আপনি যদি এই প্রথম শেয়ার ব্যবসায় শুরু করে থাকেন তবে খুব অল্প ঝুঁকি নিন। পূঁজির ০.৪% থেকে ০.৫%। আপনি জিততে থাকুন আর ঝুঁকির পরিমানও বাড়াতে থাকুন।

ফান্ড ম্যানেজারদের অনুমোদিত ঝুঁকি এর চেয়ে কিছু বেশি। আপনার একাউন্টের আকারের উপর ০.২% থেকে ৫% মাত্র।

উদাহরণঃ

আপনার একাউন্ট সাইজ যদি ১,০০,০০০/ (এক লক্ষ) টাকা হয় আর যদি ঝুঁকি নেন ১% তাহলে আপনি ১,০০,০০০ x ১% = ১,০০০/ টাকার ঝুঁকি নিচ্ছেন। এক্ষেত্রে আপনার স্টপ লস ও এন্ট্রির দূরত্ব হতে হবে ১ টাকা। আপনি বাই দিতে পারেন মাত্র এক হাজার শেয়ার। যদি মূল্যে সংকুলান হয়।

সমীকরণঃ (absolute risk)/(point of distance between entry and stop-loss level)

১,০০০/(এন্ট্রি-স্টপলস)

তাহলেই কি আপনি এক হাজার শেয়ারের পজিসন ওপেন করতে পারবেন? না, তা নয়। আপনাকে অবশ্যই অন্যান্য মানি ম্যানেজমেন্ট রুলস মেনে চলতে হবে।

নিচের চিত্রে

এন্ট্রি ১৭.৬০

স্টপলসঃ ১৬.৮০

টার্গেট ২৪.৬৬

উপরের ফর্মুলা অনুযায়ি আপনি কতগুলি শেয়ার কিনতে পারবেন?

১,০০০/(১৭.৬০-১৬.৮০)=১,০০০ টি

আপনার বাকি টাঁকা অলস রাখতে হবে। ১,০০০X১৭.৬০=১৭,৬০০ টাকার শেয়ার কিনেছেন।

অবশিষ্ঠ ১,০০,০০০-১৭,৬০০=৮২,৪০০

আপনি কতগুলি ট্রেড একবারে ওপেন করতে পারেন?

আপনার যদি অনেকগুলি ওপেন ট্রেড থাকে তবে আপনি ম্যানুয়েলি হ্যান্ডেল করতে পারবেন না। ম্যানুয়েলি হ্যান্ডেল করার মত সংখ্যাই আপনাকে রাখতে হবে। আপনি বড় জোর ৮টা ট্রেড ওপেন করতে পারেন। ৫/৬টা ট্রেডই একজন ট্রেডারের জন্য যথেষ্ঠ। আপনি যদি একজন শিক্ষানবীশ হয়ে থাকেন তবে এ সংখ্যাটা আরো কম। ৩ থেকে ৫ টা মাত্র।

উদাহরণঃ

ধরুন আপনার একাউন্ট সাইজ ১,০০,০০০ টাকা। আপনি ৫টা পজিশন ওপেন করতে চান। আপনার মার্জিন ২ঃ১। তার অর্থ আপনি প্রতি ট্রেডে ৪০,০০০ (চল্লিশ হাজার) টাকা নিতে পারেন।

ক্যালকুলেশনঃ ১,০০,০০০ x ২/৫ = ৪০,০০০।

তাই যখন আপনি ২০ টাকা মূল্যের ABC স্টকটা কিনতে চান তখন আপনি সর্বোচ্চ ২,০০০ টা শেয়ার কিনতে পারেন।

রিস্ক রিওয়ার্ড রেশো

Risk Reward Ratio

রিস্ক রিওয়ার্ড অনুপাতটি বিনিয়োগকারীরা ঝুঁকিপূর্ণ বিনিয়োগর প্রতি টাকার উপার্জন করতে কতটা ঝুঁকি নিতে পারে । নিম্নলিখিত উদাহরণটি বিবেচনা করুন: 1: 7 রিস্ক-রিওয়ার্ড অনুপাত বলতে বুঝায় ১টাকা ঝুঁকিতে ৭টাকা রিওয়ার্ড (প্রফিট) । বিকল্পভাবে, 1: 3 এর ঝুঁকি / পুরষ্কারের অনুপাতটি ইঙ্গিত দেয় যে কোনও বিনিয়োগকারী তাদের বিনিয়োগের জন্য ৩ টাকা উপার্জনের প্রত্যাশার জন্য ১ টাকা ঝুঁকি নিতে পারে।

৫টাকা ঝুঁকি নিয়ে যদি ১০টাকা লাভ করতে পারে তবে অনুপাতটি ১ঃ২।

আপনার রিস্ক রিওয়ার্ড অনুপাতনতুনদের জন্য ১ঃ২.৫ অনুপাতের নিচে কখনোই না।

আপনার যদি সাকসেস হিস্টোরি থাকে তবে ১ঃ৩ অনুপাতও নেয়া যায়।

মানি ম্যানেজমেন্টের আরো কিছু বিধি নিষেধ,

ওই শেয়ারগুলি ট্রেড করুন যেগুলি তুলনামূলক বেশি সংখ্যক ট্রেড হয়। আর যে সমস্ত শেয়ারের মূল্য ফেস ভেলুর উপরে। বড় বিনিয়োগকারি আর ইন্সটিটিউশনগুলি ছোট শেয়ার আর ফেসভেলুর নিচের শেয়ারে সাধারণতঃ বিনিয়োগ করে না। এই শেয়ারগুলির মূল্য সহজে ম্যানিপুলেট করা যায়। ফলে টেকনিক্যাল এনালাইসিস কাজ করে না।

পজিশন সাইজিং স্ট্র্যাটেজি

আপনাকে স্টক মার্কেট ট্রেন্ড সম্পর্কে সুস্পষ্ঠ ধারনা রাখতে হবে। ট্রেন্ডের সংগে সামঞ্জস্যপূর্ণ ট্রেডিং সিস্টেম ও স্ট্র্যাটেজি তৈরি করে নিতে হবে। আমাদের ঢাকা স্টক এক্সচেঞ্জের সংগে সামঞ্জস্যপূর্ণ হবে আমাদের ট্রেডিং স্ট্র্যাটেজি।

In bull markets we can only be long or neutral, and in bear markets we can only be short or neutral. That may seem self-evident; it is not, and it is a lesson learned too late by far too many.Dennis Gartman

(শর্ট পজিশন আমাদের দেশে প্রযোজ্য নয়)

পজিশন সাইজিং কি?

একজন বিনিয়োগকারি কতগুলি সিকিউরিটিতে বিনিয়োগ করতে পারে।

এক্ষেত্রে তার একাউন্ট সাইজ ও ঝুঁকি মোকাবেলার ক্ষমতা বিবেচনায় রাখতে হবে।

(একাউন্ট সাইজ ও ঝুঁকি নিয়ে উপরে আলোচনা করা হয়েছে।)

মার্কেট পরিস্থিতির মোকাবেলায় পজিশন সাইজ ব্যবস্থাপনা

আপনাকে জানতে হবে কখন

এগ্রেসিভ হতে হবে আর

কখন রক্ষণশীল আচরণ করতে হবে, আর কখনই বা

মারকেট থেকে বের হয়ে যেতে হবে। এই বিষয়গুলি খুব গুরুত্ত্বের সংগে বিবেচনায় রাখতে হবে।

আমরা কখনো মার্কেটে থাকি আবার কখনো মার্কেট থেকে বের হয়ে যাই। মার্কেট ট্রেন্ডের উপর সতর্ক নজর রাখতে হবে। সেই অনুযায়ি আমাদের ট্রেডিং প্ল্যান তৈরি করতে হবে। সব ধরনের মার্কেট ট্রেন্ডে যদি ট্রেডার সব সময় একই সাইজে ট্রেড করে তবে তিনি অবশ্যই দীর্ঘ মেয়াদি লোকসানে পড়ে যাবেন।

বুলিশ পরিস্থিতিতে পজিশন সাইজিং

বিভিন্ন পরিস্থিতিতে পজিশন সাইজিং বিভিন্ন হয়ে থাকেঃ

|

| Dhaka Stock Exchange bullish market |

এগ্রেসিভ লং পজিসন সাইজিং

বুলিশ পরিস্থিতিতে মানি ম্যানেজমেন্ট রুলস মেনে মার্কেট সম্পূর্ন নিয়োজিত (aggressive trading) থাকতে পারেন।

রক্ষণশীল পজিশন

এই পরিস্থিতিতে বুলিস ট্রেন্ডই কাম্য। মার্কেট কারেকশন শেষে পুলব্যাকে বাই এন্ট্রি দিতে হবে। অর্থাৎ মার্কেট যখন বিয়ারিস থাকবে তখন মার্কেট থেকে বের হয় যেতে হবে। আবার পুলব্যাকে বাই এন্ট্রি। এর জন্য প্রয়োজন মার্কেটের টেকনিক্যাল ও ফান্ডামেন্টাল জ্ঞান।

শর্ট পজিসন সাইজিং

ডিএসই তে আমরা যেহেতু সেল পজিসন নিতে পারি না তাই এইটা আমাদের প্রয়োজন নাই।

ট্রেড বিহীন ক্যাশ হাতে রাখাও একটা ট্রেডিং স্ট্র্যাটেজি

মার্কেট পরিস্থিতি কখনো এমন হয় যে আপনার ট্রেড সেটআপের জন্য অপেক্ষা করতে হয়। যে শেয়ারগুলি উপরে উঠে গেছে তার পিছু ধাওয়া করা বোকামি। ধৈর্য ধরে অপেক্ষা করাই বুদ্ধিমানের কাজ।

স্টক মার্কেট সব সময় পরিবর্তিত হচ্ছে। নিয়মিত এনালাইসিস আপনার ট্রেডিং রেজাল্টকে ভাল করতে পারে।

ট্রেড ম্যানেজমেন্ট ও ট্রেইলিং স্টপলস

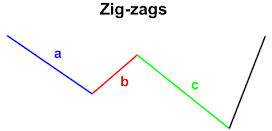

ট্রেইলিং স্টপলসের ধারনাটা পরিস্কার হওয়া দরকার। আমরা ট্রেড সেটআপের সময় একটা স্টপলস নেই। কিন্তু যখন প্রাইস উপরে উঠে যায় তখন আমরা চাইব যে স্টপলসটা এন্ট্রি পয়েন্টের উপরেই থাকুক। এতে আমরা বেশ স্বস্তি পাই। এইটাই ট্রেইলিং স্টপ লস।

ভাল ট্রেডারদের স্টপ দেয়ার একটা নিজস্ব স্টাইল আছে। স্টপলস ম্যানেজমেন্টও ট্রেড ম্যানেজমেন্টের একটা অংশ।

এই গুরুত্ত্বপূর্ণ বিষয়টা অনেকেই এড়িয়ে যান। কিন্তু পজিশন ওপেন করলেইতো আর ট্রেড শেষ হয় না। ট্রেড আপনাকে নিয়মিত পর্যবেক্ষণ করতে হবে ও সেই অনুযায়ি ব্যবস্থা নিতে হবে। একটা ভাল ট্রেডিং সিস্টেমে নিয়মিত রিস্ক লেভেলে পরিবর্তন আনার ব্যবস্থা থাকে।